A Execução Fiscal é o principal instrumento usado pela Fazenda Pública (União, Estado e Município) para cobrar dívidas tributárias e não tributárias (ex.: multas administrativas) inscritas em Dívida Ativa. Para empresas, ela costuma ser um dos maiores riscos operacionais, porque pode evoluir rapidamente para medidas que afetam o caixa e o patrimônio — como bloqueio de contas (SISBAJUD), restrição de veículos (RENAJUD) e penhora de bens.

Neste guia, você vai entender como a Execução Fiscal funciona, quais são as etapas mais importantes, quando cabe defesa e quando é mais inteligente negociar, além de um checklist prático para agir cedo e evitar surpresas.

O que é Execução Fiscal (e por que ela existe)

A Execução Fiscal é uma ação judicial baseada na Lei nº 6.830/1980 (Lei de Execuções Fiscais), proposta pelo ente público para cobrar um débito já formalizado em Certidão de Dívida Ativa (CDA).

Em termos práticos, a lógica é:

- o Fisco apura um débito (ou aplica multa)

- esse débito passa por fase administrativa

- se não houver pagamento/regularização, ocorre a inscrição em Dívida Ativa

- é emitida a CDA, que serve como “título” para ajuizar a Execução Fiscal

- no Judiciário, a cobrança pode evoluir para garantias, penhora e expropriação de bens

Dívida ativa e CDA: os documentos que “dão força” à cobrança

Dois termos aparecem sempre em Execução Fiscal:

- Dívida Ativa: cadastro oficial dos débitos que o ente público considera exigíveis e aptos para cobrança.

- CDA (Certidão de Dívida Ativa): documento que resume o débito e permite iniciar a Execução Fiscal.

A CDA precisa conter informações mínimas (identificação do devedor, origem do débito, valores, fundamento etc.). Quando há falhas relevantes, pode existir espaço para discussão jurídica — mas isso depende do caso e da documentação.

Como começa uma Execução Fiscal

Nem sempre a empresa “descobre” a Execução Fiscal pela citação. Muitas vezes, o ciclo já começou antes, por meios como:

- notificações e intimações administrativas

- protesto da CDA

- negativação

- cobrança extrajudicial

- impedimentos para obter certidões (CND/CPEN)

O ponto-chave é: quanto mais cedo você agir (na fase administrativa ou antes do ajuizamento), mais opções existem para negociar, organizar o caixa e planejar garantias.

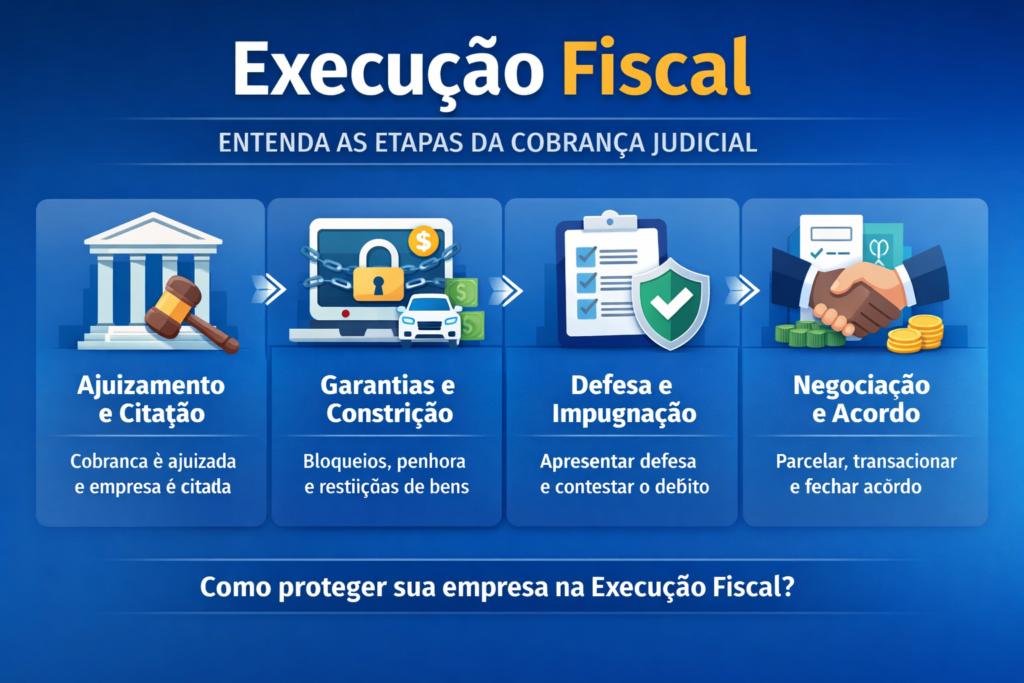

Etapas da Execução Fiscal: o que acontece no processo

1) Ajuizamento e citação

O Fisco entra com a ação e o devedor é citado para pagar (ou garantir o juízo, conforme a estratégia). Na prática, a empresa precisa agir com rapidez para evitar que a execução caminhe para constrições.

2) Garantia e atos de constrição

Se não houver pagamento/regularização, o processo pode avançar para medidas como:

- bloqueio de valores via SISBAJUD

- restrição de veículos via RENAJUD

- pesquisa de bens e informações fiscais

- penhora de bens móveis/imóveis

- redirecionamento (em hipóteses específicas, discussão comum em dívidas de PJ)

3) Defesa e/ou negociação

Dependendo do cenário, a empresa pode:

- discutir pontos formais/legais do débito e da CDA

- apresentar defesas cabíveis

- negociar parcelamento, transação e outras modalidades de regularização

- combinar estratégia jurídica com planejamento financeiro

Execução Fiscal na empresa: quais são os riscos reais

Uma Execução Fiscal pode afetar:

- fluxo de caixa: bloqueios inesperados atrapalham folha, fornecedores e operação

- crédito: protestos e restrições impactam bancos e fornecedores

- certidões: sem regularidade fiscal, muitos negócios ficam travados

- patrimônio: penhora e leilão judicial (em cenários extremos)

- rotina da gestão: tempo e energia consumidos por urgências e retrabalho

Por isso, “ganhar tempo real” aqui não é enrolar: é criar previsibilidade, controle e capacidade de negociação.

Dá para se defender em Execução Fiscal? Sim — e existem caminhos diferentes

As estratégias variam conforme o caso, mas alguns instrumentos aparecem com frequência:

Exceção de pré-executividade (quando aplicável)

É um meio de alegar questões que podem ser analisadas sem garantia integral do juízo em algumas situações (por exemplo, temas de ordem pública e provas pré-constituídas). Não serve para todo caso — por isso a análise técnica é essencial.

Embargos à Execução Fiscal

Em geral, exigem garantia (como penhora, fiança bancária ou seguro garantia) e permitem discutir o mérito dentro dos limites legais. É uma via relevante quando a empresa tem fundamentos sólidos e documentação organizada.

Prescrição e prescrição intercorrente

Em Execução Fiscal, prazos e movimentações processuais podem gerar discussões sobre prescrição (inclusive intercorrente). Esse tema é técnico, mas pode ser decisivo para reduzir risco e encerrar passivos.

Substituição de garantia e menor onerosidade

Mesmo quando há constrição, pode haver espaço para pedir substituição por uma garantia menos agressiva à operação (ex.: seguro garantia, fiança, troca de bem etc.), sempre avaliando custo-benefício.

Negociar ou litigar? Como decidir com cabeça fria

A pergunta mais importante para empresas é: vale a pena discutir ou é melhor regularizar?

Um bom critério é separar em 3 camadas:

- Débitos “negociáveis”: quando a tese jurídica é fraca, mas há opções de parcelamento/transação que preservam caixa.

- Débitos “discutíveis”: quando há inconsistências relevantes, valores indevidos, vícios formais, prescrição ou outras teses robustas.

- Débitos “estratégicos”: quando a discussão até existe, mas o risco operacional (bloqueio, certidões, crédito) torna a regularização mais inteligente no curto prazo.

Muitas vezes, o melhor caminho é híbrido: regularizar o que é inevitável e discutir tecnicamente o que tem tese.

Regularidade fiscal: CND e CPEN (por que isso importa tanto)

Para empresas, um objetivo prático é recuperar ou manter a capacidade de emitir certidões:

- CND (Certidão Negativa de Débitos)

- CPEN (Certidão Positiva com Efeitos de Negativa)

A CPEN, em muitos casos, é o que permite “respirar” para operar, participar de contratos e manter crédito, enquanto a estratégia jurídica/financeira é executada.

Checklist rápido: o que fazer ao receber sinal de Execução Fiscal

Se chegou notificação, protesto, restrição de certidão ou citação, organize:

- Mapeamento do passivo: quais débitos, quais entes (União/Estado/Município), valores e status.

- Documentos: autos de infração, decisões administrativas, comprovantes, parcelamentos, guias, contratos.

- Risco de caixa: conta principal da operação, contas secundárias, fluxo de pagamentos críticos (folha/fornecedores).

- Plano de garantia: avaliar alternativas (seguro garantia, fiança, penhora de bem menos essencial).

- Estratégia: negociação, defesa, medidas urgentes contra bloqueios ou substituição de constrição.

Quanto mais rápido você faz isso, menos a Execução Fiscal vira “incêndio”.

Como um advogado empresarial/tributarista ajuda na prática

A atuação não é só “peticionar”. Em Execução Fiscal, um bom trabalho normalmente envolve:

- diagnóstico com números: leitura do passivo + impacto no caixa

- organização documental: para viabilizar defesa técnica e negociação sólida

- estratégia de tempo: priorizar o que pode bloquear, protestar ou travar certidões

- negociação com lastro: propostas realistas (cronograma, garantias, previsibilidade)

- gestão de risco: reduzir exposição patrimonial e operacional

Em resumo: transformar um problema jurídico em um plano de execução gerenciável.

Perguntas frequentes sobre Execução Fiscal (FAQ)

Execução Fiscal dá bloqueio de conta?

Pode dar, especialmente se o processo avançar para medidas de constrição via SISBAJUD. Por isso a resposta rápida é crucial.

Recebi protesto de CDA. Isso já é Execução Fiscal?

Não necessariamente. O protesto é um caminho extrajudicial que pode anteceder a ação. Mas é um sinal de alerta para agir.

Dá para parcelar depois que a Execução Fiscal já começou?

Em muitos casos, sim — e às vezes isso é parte central da estratégia. Depende do ente público e do tipo de débito.

Minha empresa precisa “garantir” para se defender?

Depende do tipo de defesa. Alguns caminhos costumam exigir garantia (como embargos), outros podem ser possíveis em hipóteses específicas. A análise do caso define a rota.

Conclusão

A Execução Fiscal não precisa ser sinônimo de pânico — mas também não admite improviso. Para empresas, o melhor resultado costuma vir de um plano que combine estratégia jurídica, previsibilidade financeira e negociação bem estruturada. Quanto antes você organiza o passivo e decide a rota (defesa, regularização ou híbrido), maior a chance de proteger o caixa, manter certidões e reduzir riscos patrimoniais.

Se você quer uma análise objetiva do seu cenário (com prioridade para risco de bloqueio, certidões e plano de negociação/defesa), fale com um advogado empresarial/tributarista.